Kundenfrage: worauf muss ich beim Kreditvergleich achten? So gehts richtig!

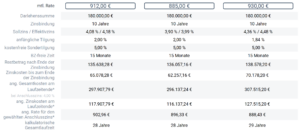

Gerade Mitbürger, die sich in finanziellen Angelegenheiten eher unwohl fühlen, rätseln mitunter worauf sie denn bei einem Kreditvergleich überhaupt achten sollen. Dabei ist es gar nicht so schwer. Viele potentielle Bauherren bzw. Immobilienerwerber wenden sich zunächst an ihre Hausbank, wenn es um die Finanzierung ihres Eigenheims geht. Doch selbst Finanztest empfiehlt regelmäßig, dass du es mit dem Besuch der Hausbank nicht belassen solltest. Zum Vergleich verschiedener Finanzierungsangebote – mein Kerngeschäft – ist es logischerweise wichtig, mehrere Angebote vorliegen zu haben und nicht Äpfel mit Birnen zu vergleichen. Schon kleine Zinsunterschiede machen bei den Summen einer Baufinanzierung sehr viel Geld aus, siehe Vergleich in der folgenden Tabelle und der Erläuterung unten.

Tipp 1: Ausgangsbedingungen festlegen

Äpfel mit Birnen… du weisst schon. Damit die Angebote wirklich vergleichbar sind, solltest du zunächst gleiche Ausgangsbedingungen schaffen: gleiche Immobilie mit gleicher Kostenbasis, gleicher Kreditbedarf, gleicher Raten- bzw. Tilgungswunsch oder eben gleiche Vorgabe der Laufzeit. Ist Sondertilgung gewünscht oder nicht? Wird bereitstellungszinsfreie Zeit benötigt? Wann wird ausgezahlt? Wann soll mit der Tilgung begonnen werden? Nur wenn du hier gleiche Vorgaben machst, können die Angebote zur Baufinanzierung auf der gleichen Basis erstellt werden und sind anschließend vergleichbar.

Tipp 2: Verschiedene Banken

Erste Anlaufstelle ist bei vielen Kreditnehmern immer noch häufig die Hausbank. Das muss aber nicht sein! Kreditvermittler wie ich vergleichen unzählige mögliche Kreditgeber (mehrere hundert theoretisch). So sparst du dir mit einer Beratung viel Zeit und hast trotzdem gleich den Vergleich eines freien Finanzierungsberaters mit den günstigsten Lösungen, die für deinen individuellen Bedarf in Frage kommen. Die Hausbank oder der Bausparvertreter können dir dagegen nur das Angebot ihrer Organisation vorlegen.

Tipp 3: Wichtige Kennzahlen für deinen Angebotsvergleich

Worauf solltest du also achten? Sollzins? Effektivzins? Monatliche Rate? Kreditkosten während der Zinsbindung? Ja, am besten auf alle vier Kennzahlen. Zumindest wenn du Annuitätendarlehen miteinander vergleichst, sind das die wichtigsten Parameter. Außer Grundschuldkosten sind Nebenkosten bei mir nahezu ausgeschlossen.

Willst du verschiedene Darlehensformen bzw. Kreditprodukte miteinander vergleichen, wird es schon schwieriger. Eine wichtige Kennzahl für den Vergleich ist der Effektivzins, sofern auch wirklich alle Kosten berücksichtigt werden. Das ist bei manchen Bausparangeboten nach meiner Erfahrung zumindest nicht immer transparent. Im Gegensatz zum Sollzins berücksichtigt der Effektivzins auch Kosten wie Bearbeitungsgebühren, Grundschuldkosten, Zinsverrechnungstermine oder den Auszahlungskurs. Diese Faktoren werden auf die vereinbarte Zinsfestschreibungszeit verteilt. Das Ergebnis ist der effektive Jahreszins.

Nicht in den Effektivzins fließen Schätzkosten, Bereitstellungszinsen, Kontoführungsgebühren sowie Teilauszahlungszuschläge ein. Diese Kosten werden gesondert ausgewiesen und können a) auch heute tatsächlich noch vorkommen und b) sich durchaus unterscheiden. Besonders bei der Finanzierung eines Neubaus ist es ein großer Unterschied, ob die Bank Bereitstellungszinsen schon nach sechs, zwölf oder 24 Monaten erhebt. Oder auch wenn du Landesfördermittel in Betracht ziehst: auch hier kommen je nach Bundesland und Produkt Nebenkosten vor.

Nicht alle Baufinanzierungsmodelle lassen sich also leicht miteinander vergleichen, denn es gibt hierbei unterschiedliche, wichtige Parameter. Angehende Bauherren und Immobilienkäufer sollten sich also auch hierzu kompetent und transparent beraten lassen.

Beispielvergleich: knapp 3.000,- Ersparnis gegenüber Platz 2

Beim Beispielvergleich von drei Annuitätendarlehen oben ist die Bank in der Mitte tatsächlich am günstigsten, unschwer am Zinssatz sowie den Zinskosten zu erkennen. Hier sparst du dir knapp 3.000,- EUR gegenüber der zweitbesten Bank auf Platz 2, obwohl hier nur 0,18% Zinsunterschied in den ersten 10 Jahren vorliegen. Anschließend habe ich bei allen drei Banken mit 4% Sollzins kalkuliert.

Die Ausgangslage war für den Vergleich identisch: 180.000,- EUR mit 10 Jahren Zinsbindung und 2% Tilgung.