Ich habe kürzlich die Seiten anderer Baufinanzierer nach sogenannten Tricks bei der Baufinanzierung durchforstet. Manche davon sind tatsächlich brauchbar, einige jedoch nur unter bestimmten Bedingungen, die leider oft nicht erwähnt werden. Nachfolgend meine persönliche Bewertung der häufigsten Tipps…

1. Erst Finanzierung, dann Kaufvertrag

Bevor Sie den Kaufvertrag für Ihre Immobilie unterschreiben, setzen Sie Ihre Unterschrift unter Ihre Baufinanzierung. Ohne die Zusage der Bank für Ihr Darlehen, können Sie kein Haus finanzieren. Im besten Fall vereinbaren Sie innerhalb von zwei Wochen nach Abschluss der Finanzierung einen Termin beim Notar zur Unterschrift des Kaufvertrages. Sollte der Kaufvertrag dann nicht zustande kommen, sind Sie innerhalb der zweiwöchigen Widerrufsfrist für den Darlehensvertrag, sodass sie ohne Probleme davon zurücktreten können.

Die Kernaussage ist richtig, die Details sind etwas unpräzise: im Darlehensvertrag ist meist eine Annahmefrist von ca. einer Woche vereinbart. On top kommt dann noch die gesetzliche Widerrufsfrist. In der Summe ergeben sich mind. 3 Wochen Zeit für den Notartermin… Ein cleverer Finanzierungsmakler behält diese Fristen für dich im Auge und weisst dich rechtzeitig auf mögliche Fristen hin und verhandelt mit Banken bei Bedarf auch Kulanzregelungen.

2. Bewegliches Inventar

Lassen Sie beim Hauskauf bewegliches Inventar wie eine Küche oder Einbauschränke gesondert im Kaufvertrag ausweisen. Das reduziert den Kaufpreis und Sie zahlen weniger Grunderwerbsteuer. Die Finanzierung wird dadurch günstiger.

Als pauschaler Tipp so nicht richtig. Der Gesamtpreis aus Kaufpreis und Inventar bleibt schließlich gleich, ist also weiterhin zu stemmen.

Aus Banksicht sinkt der Kaufpreis, damit meist aber auch der Beleihungswert und sowohl die maximale als auch die tatsächliche Beleihung.

Ja, man spart sich somit einige Euro Grunderwerbsteuer, schränkt aber gerade bei nur geringem Eigenkapitaleinsatz seinen Handlungsspielraum massiv ein.

Fazit: ob dieser „Tipp“ wirklich Sinn macht, ist individuell zu berechnen, tendenziell aber nur bei geringem Beleihungsauslauf eine Option.

3. Lange Zinsbindung in Niedrigzinszeiten

Sind die Zinsen niedrig, vereinbaren Sie eine möglichst lange Zinsbindung. So sichern Sie sich die niedrigen Zinsen für einen langen Zeitraum. Das ist vor allem dann sinnvoll, wenn die Zinsen langsam wieder steigen. Eine lange Zinsbindung ist mit einem höheren Zinssatz verbunden. Allerdings wiegt die Zinsersparnis über diesen langen Zeitraum häufig schwerer.

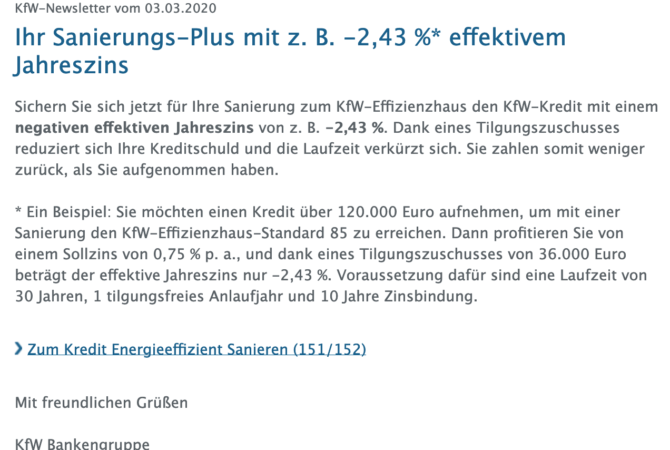

Seit über 10 Jahren kennen die Baufinanzierungszinsen nur eine Richtung: nach unten. Dies ist zwar keine Garantie für die Zukunft, doch die pauschale Empfehlung, langfristig abzuschließen, kann an den individuellen Bedürfnissen von Kunden vorbeizielen.

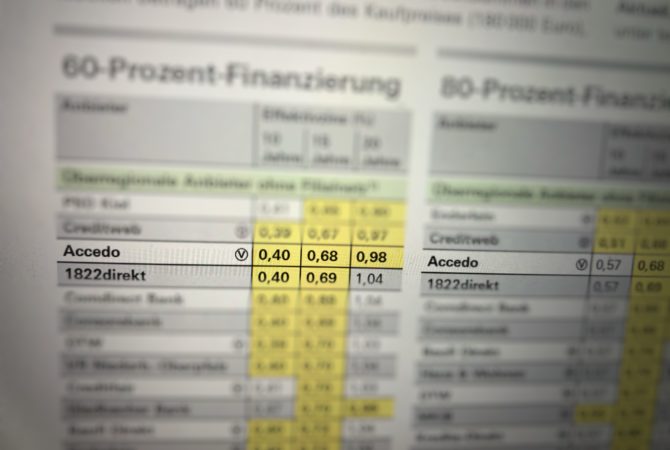

Und: der Unterschied zwischen 10 Jahren und 20 Jahren Zinsbindung beträgt derzeit ca. 0,6%. Diese 0,6% können Kunden bei der Wahl von 10 Jahren Zinsbindung in eine entsprechend erhöhte Tilgung investieren, um sich somit deutlich schneller zu entschulden und weniger Zinsen zu bezahlen.

Seit vielen Jahren werden von „Experten“ pauschal lange Zinsbindungen empfohlen. Jeder Kunde der 15 Jahre und mehr Zinsbindung abgeschlossen hatte, fand nach 10 Jahren meist niedrigere Zinsen am Markt vor, als er vereinbart hatte. Daher machen und machten viele Kunden nun von Ihrem Sonderkündigungsrecht nach §489 BGB Gebrauch. Im Rückblick war die Wahl der langen, teureren Zinsbindung also ein Fehler…

Think about: bei langen Zinsbindungen lassen sich hohe Provisionen besser „verstecken“…

4. Hohe Tilgung für Ihre Baufinanzierung

Wer eine hohe Tilgung wählt, reduziert seine Restschuld schneller und ist damit auch früher schuldenfrei. Besonders in Zeiten niedriger Zinsen bietet sich eine hohe Tilgung von zwei Prozent oder mehr an. Die finanzielle Belastung ist zwar höher, Sie tilgen damit jedoch auch schneller Ihren Darlehensbetrag. Das wiederum wirkt sich positiv auf eine Anschlussfinanzierung aus. Je niedriger Ihr Darlehensbetrag bei der Anschlussfinanzierung, desto günstiger wird der Kredit.

Diese Empfehlung alleine betrachtet ist absolut richtig. In Kombination mit der oftmals pauschal empfohlenen, langen (und damit auch teureren) Zinsbindung, kann die dann hohe Rate Kunden durchaus Probleme bereiten.

5. Tilgungssatzwechsel und Sondertilgung vereinbaren

Flexibilität im Darlehensvertrag ist immer gut. Daher empfehlen viele Experten, Sondertilgungen UND einen Tilgungssatzwechsel zu vereinbaren.

Bisher waren Sondertilgungen in Höhe von 5% bei nahezu allen Bankpartnern kostenfrei. Wer ein Volltilgerdarlehen abschließt, benötigt aber u.U. keine Sondertilgung. Für solche Kunden empfiehlt sich ggfs. sogar der Verzicht auf die Sondertilgung, falls diese nicht kostenfrei ist.

Tilgungssatzwechsel sind nett, machen aus meiner Erfahrung jedoch nur bei Kunden wie z.B. jungen Familien mit (stark) schwankenden Einkommen (z.B. aufgrund Elternzeit) Sinn. Diese Option kostet meistens Aufpreis.

6. Objektwert der Immobilie berücksichtigen

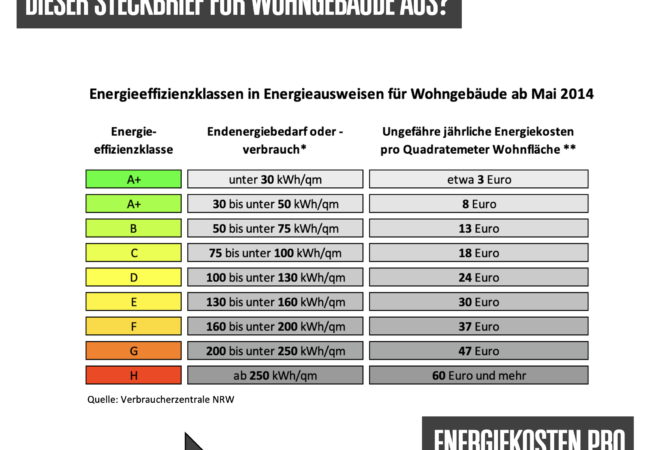

Banken finanzieren in der Regel nicht den kompletten Kaufpreis einer Immobilie. Da die Immobilie der Bank gleichzeitig als Sicherheit für den Kredit dient, möchte die Bank sicherstellen, dass im Fall eines Notverkaufs/einer Zwangsversteigerung auch über die Jahre hinweg noch ein Mindestpreis für die Immobilie erzielt wird. Daher berechnen sie vor der Kreditvergabe den sogenannten Beleihungswert einer Immobilie. Dieser Beleihungswert liegt meist zwischen 70 und 90 Prozent des Kaufpreises. Liegt der Kaufpreis bei 300.000 Euro wird die Bank ein Darlehen zwischen 210.000 und 270.000 Euro finanzieren. Die Differenz bringen Kunden in Form von Eigenkapital auf. Mit anderen Worten: Kaufpreise werden nicht komplett von Banken finanziert, der fehlende Betrag muss von den Kunden mit Eigenkapital gestemmt werden.

Dieser vermeintliche „Trick“ ist noch heute bei einem bekannten Marktteilnehmer gelistet. Hier wird Kunden jedoch weder ein nützlicher Tipp vermittelt, noch ist die Kernaussage korrekt. Denn Banken finanzieren sehr wohl den kompletten Kaufpreis in Abhängigkeit von der Kundenbonität als auch dem Immobilienwert. Sogar Finanzierungen über den Kaufpreis hinaus sind derzeit bonitätsabhängig durchaus möglich.

7. Sonderkündigungsrecht bei der Baufinanzierung

Der Gesetzgeber hat jedem Kreditnehmer ein Sonderkündigungsrecht nach zehn Jahren eingeräumt. Dauert Ihre Zinsbindung länger als zehn Jahre dürfen Sie zu jeder Zeit mit einer Frist von sechs Monaten kündigen. Dabei spielt es keine Rolle, ob Ihre Zinsbindung für 12, 15, 20 oder mehr Jahre abgeschlossen wurde. Sie dürfen Ihren Darlehensvertrag nach zehn Jahren jederzeit beenden. Sind die Zinsen seit Abschluss Ihres Vertrages vor zehn Jahren oder mehr gesunken, lohnt sich ein Abschluss eines neuen Vertrages, also eine Umschuldung, zu neuen Konditionen und einem niedrigeren Zinssatz. Besonders in Zeiten niedriger Zinsen sind Darlehen sehr attraktiv und die Ersparnis bei einem Wechsel nicht unerheblich.

Dieser Tipp ist in erster Linie unpräzise. Das Sonderkündigungsrecht kann 10 Jahre nach Vollauszahlung unter Berücksichtigung der 6-monatigen Kündigungsfrist vorzeitig gekündigt werden.

Das Wahrnehmen des Sonderkündigungsrecht macht in der Tat für die meisten Kunden Sinn, da bei den meisten Kunden der vereinbarte Zins höher liegen dürfte als bei einem Neuabschluss. Nötig wird die Sonderkündigung vor allem aufgrund des oftmals pauschalen Expertenrats, eine lange Zinsbindung zu wählen (vgl. 3.)…

„Beeindruckt“ war ich vor allem von der Erkenntnis, dass „besonders in Zeiten niedriger Zinsen Darlehen sehr attraktiv sind„. :-)

8. Anschlussfinanzierung mit Forward-Darlehen

Wenn Sie kein Volltilgerdarlehen abgeschlossen haben, muss nach der Zinsbindung weiterfinanziert werden. Für die verbleibende Restschuld wird also eine sogenannte Anschlussfinanzierung benötigt. Warten Sie nicht, bis Ihnen die Bank ein Angebot zur Prolongation macht. Sie können bereits bis zu fünf Jahre vor Ende der Zinsbindung ein Forward-Darlehen abschließen. Damit sichern Sie sich die Zinsen von heute, tilgen aber erst nach Ablauf der Zinsbindung. Das bietet sich an, wenn die Zinsen langsam wieder steigen. Spätestens bis zu drei Jahre vor Ende der Zinsbindung empfiehlt es sich, Angebote einzuholen und sich Gedanken über eine Anschlussfinanzierung zu machen.

Ich kenne bisher kaum einen Kunden, der in den letzten Jahren mit seiner Entscheidung, ein Forward-Darlehen abzuschließen, 100% glücklich war. Denn die oben genannten Behauptungen sind mindestens unpräzise.

Mit einem Forward-Darlehen sichert man sich die heutigen Zinsen für einen späteren Zeitpunkt – inkl. einem oftmals erheblichen Aufschlag. Da die Zinsen in den letzten 10 Jahren nahezu ausschließlich gesunken sind, wäre es für nahezu alle Kunden günstiger gewesen, kein ForwardDarlehen abzuschließen, sondern das reguläre Ende der Zinsbindung abzuwarten.

9. Kostenfalle Nachfinanzierung

Wurde die benötigte Kredithöhe nicht korrekt ermittelt, so ist ggf. eine Nachfinanzierung erforderlich. Die Nachfinanzierung beinhaltet üblicherweise einen höheren Sollzins, was erheblich höhere Kredit- bzw. Zinskosten verursacht. Aus diesem Grund empfehlen wir: Kalkulieren Sie realistisch, konservativ und gewissenhaft Ihre Gesamtkosten. Vergessen Sie auch nicht die Kosten für eine eventuell erforderliche Einbauküche, neue Bäder, Grünanlagen und allgemeine Renovierungsarbeiten. Zudem sind die Erwerbsnebenkosten zu berücksichtigen, d. h. die Maklercourtage, die Grunderwerbsteuer und die Notarkosten.

Richtig. Bei kaum einem Neubau oder einer Komplettsanierung werden die geplanten Kosten eingehalten. Wer die gestiegenen Kosten nicht aus Eigenkapitalreserven auffangen kann, kommt um eine meist teure Nachfinanzierung nicht herum. Konservative Kostenplanung sowie eine ausreichend hohe Finanzierung sind daher das A und O einer guten Baufinanzierung.

10. Einfach muss nicht schlecht sein

Die einfache Baufinanzierung ist häufig die beste. Kombinationsmodelle aus Bausparverträgen und Versicherungen sind für den Kunden nicht immer vorteilhaft. Oft handelt es sich dabei um „Lockangebote“, die hinsichtlich der Kostenstruktur nicht transparent sind.

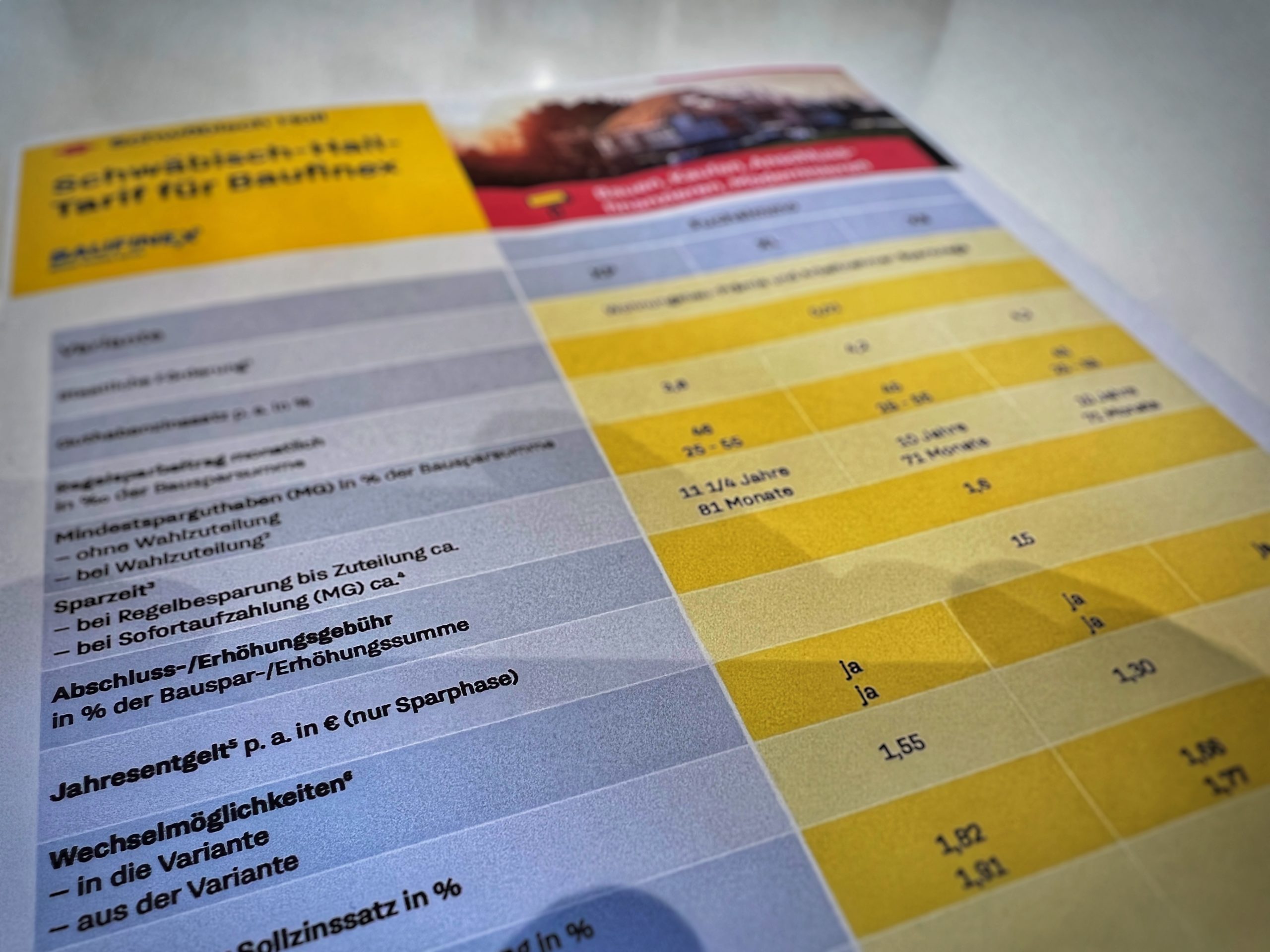

Diese Ansicht teilen auch Verbraucherschützer und deckt sich auch mit meiner Auffassung. Bausparkombimodelle sind vor allem ein gutes Provisionsmodell für die Bausparberater, aber selten für den Kunden. Als Vergleichswert dient der Effektivzins im ESIS (Europäisches Standardisiertes Merkblatt), in dem alle Kosten enthalten sein müssen. Er ist nicht zu verwechseln mit den einzelnen Effektivzinsen für das Bankdarlehen und den Bausparvertrag, auf den gerne die Bausparverkäufer hinweisen.

In diesem Effektivzins gemäß ESIS ist die hohe Abschlussgebühr enthalten, die schlechte Guthabensverzinsung in der Ansparzeit sowie die hohe Rückzahlungsverpflichtung in der Darlehensphase. Nur dieser (ESIS-) Effektivzins ist mit einem Bankdarlehen bei gleicher Finanzierungszeit und Ratenhöhe zu vergleichen. Außerdem zu beachten: Bausparkombimodelle haben sehr oft eine höhere Anfangsbelastung als klassische Annuitätendarlehen.